Но даже отсутствие опыта не может стать причиной для игнорирования инструмента, так как именно он свидетельствует о росте графика и возможном получении прибыли. Грамотное использование дивергенции бычья дивергенция в трейдинге помогает верно определить динамику рынка для дальнейшего предсказания направления движения графика. Это поможет сделать корректную инвестицию для получения максимальной прибыли со сделки. Расширенная дивергенция Форекс чем-то схожа обычной классической дивергенцией. Но в случае с расширенной дивергенцией цена формирует фигуру, очень напоминающую “двойное дно” или же “двойную вершину”. Иногда скрытую дивергенцию Форекс сравнивают с рогаткой.

Дивергенция на Форекс – один из самых точных инструментов технического анализа

Расширенная медвежья дивергенция является признаком того, что нужно открывать сделку на продажу, так как тренд сохранится в ниспадающем направлении. Расширенный бычий тип служит сигналом для покупки, так как тренд будет продолжать возрастать. Классическая разновидность считается самой распространенной, она появляется при развороте тренда. Скрытая — вид, о котором знает примерно 1/4 часть всех трейдеров, работающих на «Форекс» и использующих в своей деятельности классическую дивергенцию.

Основные виды дивергенций Форекс

Понятие дивергенции подразумевает расхождение в характере движения ценового графика и линии осциллятора. В трейдинге принято рассматривать такую ситуацию как сигнал, указывающий на разворот или продолжение тенденции с высокой долей вероятности. Формируется он на любых осцилляторах, прост для распознавания и может быть использован даже при отсутствии у рыночного игрока значительного опыта. Для определения скрытой медвежьей дивергенции нужно смотреть на максимумы на графиках цены и индикатора. Обычно, когда график цены растёт, то растёт и график индикатора, и наоборот.

Master Method — легендарная форекс стратегия по дивергенции

Для поиска дивергенций можно использовать не только RSI, но и любой другой индикатор технического анализа. На графике ниже подтвердим истинность картины дивергенции с помощью индикатора MACD. Точка входа в рынок появляется сразу после индикации ценового импульса.

Все, что вы боялись спросить о дивергенции на форекс

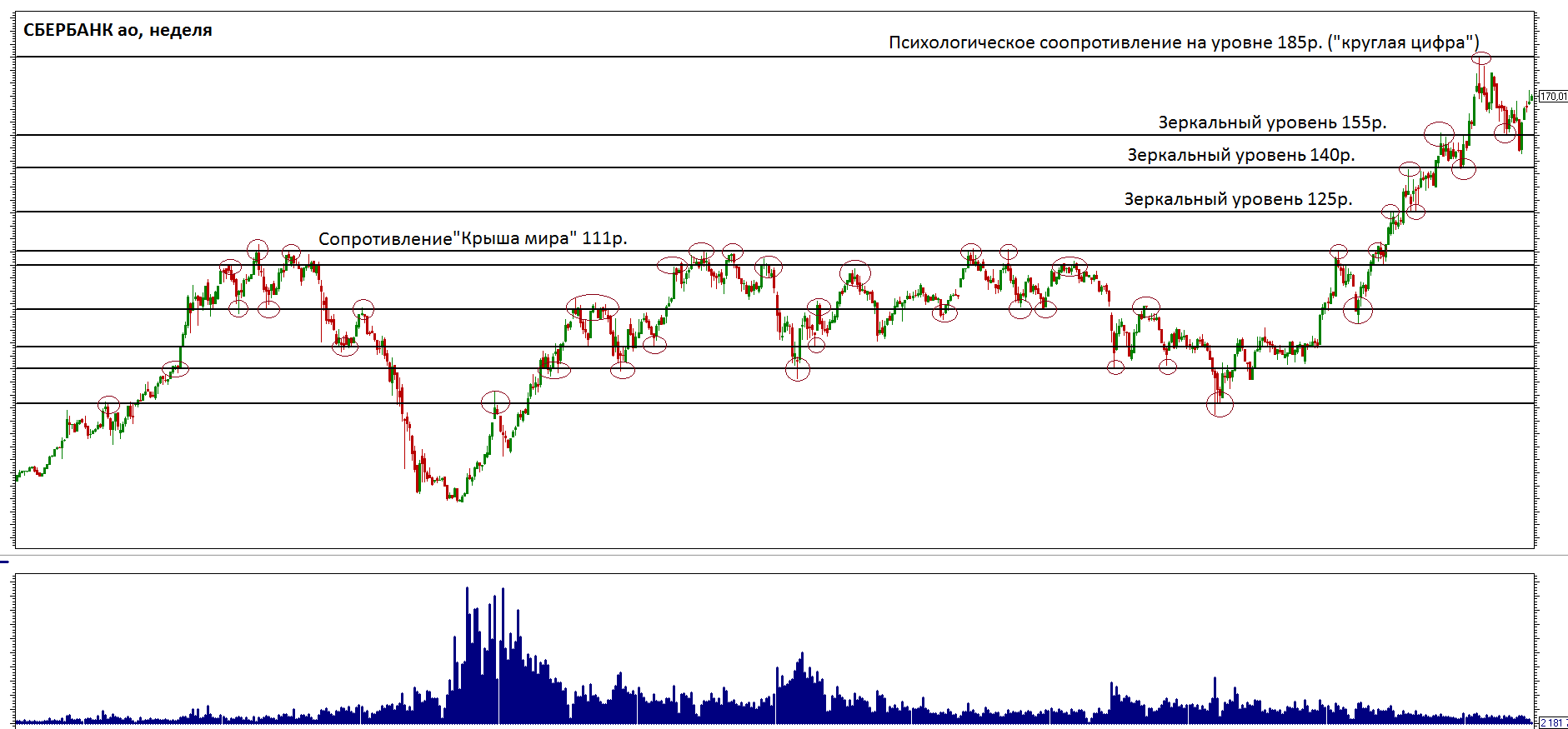

Зеленые линии на графике и в окне индикатора — это бычье расхождение между графиком и OsMA и сигнал на покупку. Красные линии — медвежье расхождение и сигнал на продажу. Индикаторы, которые находят дивергенцию, как и любые другие индикаторы запаздывают, поэтому лучше брать сигналы со старших таймфрейом (дневной и недельный) как более точные. В этом случае, установлен отложенный ордер на покупку (Buy Stop) на максимуме свечи, которая образовала новый минимум на графике. И как видим дальше, цена развернулась, активировав ордер на покупку, и пошла в восходящем направлении. По одной классификации дивергенция бывает бычьей и медвежьей (примеры и интерпретация на графике приведены ниже).

Классическая дивергенция на практическом примере

Эта фигура говорит о ложности сигналов к развороту тренда, то есть продолжении движения цены к новым минимумам. Давайте рассмотрим способ торговли по дивергенции в сочетании с сигналами прайс экшен. Для этого мы будем использовать понятие неявная дивергенция. То есть анализ рынка без использования каких-либо индикаторов с помощью интерпретации непосредственно самого графика.

Обратная скрытая бычья дивергенция

Это послужит Вам хорошей практикой в определении дивергенций, и в будущем Вы сможете их различать «с полу-взгляда». Дивергенция MACD — это предупреждающий сигнал, который говорит о том, что на рынке возможен откат, коррекция или разворот цены. Скрытая дивергенция является отличным инструментов для обнаружения трендов и своевременного вхождения в них.

Классическая или Правильная дивергенция форекс.

Такой вариант дивергенции определяется по минимальным значениям цены и индикатора. А при появлении классической бычьей дивергенции стоит искать точки входа на покупку. Но есть такое поведение рынка, которое можно использовать как даже опережающий показатель. Конечно же, сразу стоит сказать, что это не грааль, и срабатывает он не в 100% случаев. Но всё же большая часть таких, можно сказать, сигналов оказывается очень эффективной, и знать о них и использовать в своём анализе рынка точно никому не повредит. И по природе своей они не могут быть опережающими, а в подавляющем большинстве даже являются запаздывающими.

Лучшая стратегия торговли на дивергенции

Формирование дивергенции произошло на фоне ожидания выступления представителя ЕЦБ, принимающего участие в монетарной политики Евросоюза. Как видим по объёмам, его пламенная речь не вселила уверенности в участников рынка. «Толпа» в очередной раз попала в ловушку, а рынок пошёл своей дорогой.

Дивергенция и конвергенция в торговле на финансовых рынках – это расхождение между показаниями индикатора и цены на графике. Такого рода сигналы встречаются не так часто, но они являются достаточно надежными для того, чтобы многие трейдеры буквально «охотились» за ними. На практике она позволяет выходить с рынка в ситуации, когда при долгосрочном росте мы видим угрозу разворота. Дивергенция точно подсказывает место, когда это движение только должен начаться.

В техническом анализе значительное место при определении точек начала коррекции и разворота тенденции, поиске оптимальных точек входа отводится сигналам осцилляторов. В результате, значительное количество ложных сигналов, следование которым может привести к получению убытков. Наиболее сильным торговым сигналом конвергенции, который сигнализирует о высокой вероятности смены текущего тренда является первый сигнал. На нем ясно видно схождение цены и показателя индикатора, что говорит о возможной смене тенденции на рынке и является прекрасным сигналом для входа на покупки. Скрытую дивергенцию можно увидеть только при наличии некоторого опыта, а используют ее в торговле примерно 25% трейдеров. В такой ситуации рынку не хватает сил для окончательного разворота (малое отклонение между экстремумами), хотя намерения такие имеются.

Следовательно, пики, которые разделены таким пересечением не могут быть в составе одного сигнала. Чтобы избежать такой ошибки, нужно проверить этот же дивер на более старшем таймфреме. Если там сигнал без разрывов, значит его можно использовать в трейдинге. Независимо от того, какой метод торговли вы используете, стоп-лосс и тейк-профит следует применять всегда. Человек физически не может сидеть у экрана весь день и в нужный момент только эти два инструмента спасут ваш депозит и помогу зафиксировать прибыль. В случае торговли по сигналам дивера, для классического медвежьего расхождения стоп следует устанавливать выше последнего наибольшего максимума.

Разве ты не видишь, что верхние максимумы цены обновляются? Идет восходящий тренд, что это ты такое внизу там рисуешь. Как видим, так все и случилось — скрытая дивергенция отработала по расписанию и тренд продолжился. На откате от линии тренда мы бы немало поживились что в форексе, что в бинарных.

Таким образом, появляется прекрасная возможность рассчитать отношение потенциального риска и возможной прибыли, которые влечет за собой совершенная сделка. «Медвежья» дивергенция фиксируется, когда цена образует двойную вершину, а новый максимум индикатора оказывается ниже предыдущего. С «бычьим» расхождением все аналогично, только зеркально. Двойная впадина на ценовом графике сопровождается ростом экстремума осциллятора. В подобной ситуации у цены может оставаться импульсный запас, поэтому не исключено, что она остановилась только ради «отдыха» и скоро продолжит движение в прежнем направлении.

Представляет собой ситуацию, когда цена идет вверх, MACD показывает дивергенцию, но ожидаемого падения цены не происходит. В случае скрытой медвежьей дивергенции технический индикатор принимает все более высокие значения, а ценовые циклы достигают все более низких максимумов. Затем, несмотря на то, что показывает индикатор, нисходящий тренд продолжается. В случае скрытой бычьей дивергенции технический индикатор движется вниз, а ценовые циклы достигают более высоких минимумов. Затем, несмотря на то, что показывает индикатор, восходящий тренд продолжается. Чтобы распознать в терминале расширенную бычью дивергенцию, необходимо, прежде всего, обратить внимание на нижнюю часть или минимумы не только цены, но и подвального индикатора.

Для ведения правильного трейдинга и входа/выхода по данным сигналам, следует придерживаться основных правил, которые отфильтруют ложные торговые сигналы и повысят доходность торговой системы. Сильные разворотные дивергенции возникают на рынке чаще всего и позволяют любителям торговли против тренда неплохо зарабатывать. При скрытой дивергенции индикатор говорит о небольшом откате, после которого рынок продолжит движение в ранее взятом направлении.

Помочь в этом может приходящий со временем опыт.Естественно, не стоит опираться на одну лишь дивергенцию при открытии позиции на форекс. Следует учитывать сигналы других индикаторов, сетапы Price Action , уровни поддержки/сопротивления. Если Вы не уверены в какую сторону нужно вести торговлю, то оставайтесь вне рынка. Итак дивергенция является сигналом того, как может повести себя рынок в ближайшее время. Перед разворотом рынок достигает своего пика и дает нам знать, что запас сил для дальнейшего движения в том же направлении иссяк.

Минимумы цены актива находятся приблизительно на одном уровне, а минимумы индикатора RSI постепенно повышаются. Значит, медвежий тренд сменится на бычью тенденцию движения цены актива. Здесь максимумы индикатора RSI, как и в прошлом случае, находятся приблизительно на одном уровне, но максимумы цены становятся меньше. В данном случае максимумы цены актива находятся приблизительно на одном и том же уровне, но индикатор RSI обновляет свои максимальные показатели. В данном случае цена на графике растет, а на индикаторе RSI максимумы постепенно опускаются.

Рассматривая Форекс стратегии по дивергенции , для начала мы должны понять, что же из себя представляет дивер и какой сигнал он подает трейдеру. Со своего опыта могу сказать, что дивергенция в форексе является очень действенной закономерностью, и любой трейдер должен хотя бы поверхностно разбираться в этой теме. (1) Как правило, RSI делает более высокие максимумы во время хороших и сильных бычьих тенденций. Это означает, что все свечи (бычьи) появляются всё больше и больше в размере, в самой последней волне тенденции, по сравнению с предыдущей волной. Дивергенция работает для многих индикаторов, но мой выбор, это RSI (Индекс Относительной Силы). RSI сравнивает среднюю выгоду и средний убыток в течение определенного периода.

Вместе все эти условия сигнализируют о сильной точке для входа на продажи. Результат ее, когда цена делает двойную вершину, а осциллятор показывает более низкий максимум. Цена могла иметь какой-то импульс, но в ряде событий этого не произошло. В этот момент еще может наступить действие равновесия между «быками» и «медведями».

Чтобы точнее войти в рынок, нужно уметь видеть и различать виды дивергенций форекс на разных таймфреймах. Делая технический анализ, абсолютно любому трейдеру интересно заранее увидеть, куда будет двигаться цена той или иной валютной пары или иного актива. Ведь от этого зависит, получит он прибыль на Форекс или нет. Чтобы получить прибыль важно видеть дивергенцию Форекс на любых таймфреймах. Также не забывайте уделять внимание актуальной финансовой аналитике и новостям из мира бизнеса.

Для того чтобы выявить расширенную бычью дивергенцию, мы должны смотреть на минимумы, или низы, графика цены и индикатора. Расширенная бычья дивергенция обычно выявляется по низам большого движения. Скрытая дивергенция – это дивергенция, которая является сигналом продолжения тренда и увидеть ее намного сложнее. Подобно обычной дивергенции скрытая дивергенция может являться сигналом к открытию либо длинной, либо короткой позиции. Чтобы увидеть скрытую медвежью дивергенцию Форекс, понадобиться определить пики свеч или максимумы цены, а также индикатора. Для определения скрытой дивергенции можно использовать индикатор MACD.

Прибыль по первой сделке фиксируется при достижении ценой верхней полосы Боллинджера, либо когда цена будет около верхней полосы, но на Стохастике появится дивергенция на продажу. Прибыль по второй сделке двигается Трейлинг-стопом, размер которого устанавливается по личному усмотрению.5. Максимумы на графике цены располагаются приблизительно на одинаковом уровне, напоминая двойную вершину.

Скрытую дивергенцию в практике торговли на Форекс немного сложнее обнаружить, однако не стоит игнорировать сигнал, свидетельствующий о продолжении тренда. В таком случае, несмотря на восходящую тенденцию цены, следует быть готовым к развороту тренда и движению цены вниз. Для уточнения направления и характера расхождения используются разновидности дивергенции. Индикатор НЕ ВЫРИСОВЫВАЕТ двойного дна, аналогичного графику движения рынка.

Условием построения является приблизительное равенство уровней максимумов (фигура «двойная вершина»). Образующийся сигнал трактуется как слабый, при котором вероятность продолжения тенденции выше, чем ее перелома. Трейдерам рекомендуется игнорировать его появление, а условием торговли дивергенции типа III (класса С) становится появление на других индикаторах или графике цены сильного разворотного сигнала.

Обычно появление дивергенции может свидетельстовать об окончании ценового движения и о возможном сильном развороте цены или же коррекции. Как и с другими паттернами и сигналами чем старше таймфрейм, тем более вероятна отработка. Медвежья дивергенция подобного класса формируется тогда, когда на рынке появляется что-то вроде ДВОЙНОЙ ВЕРШИНЫ, а на осцилляторе появляется более низкий максимум. Прекрасной особенностью классической дивергенции является простота ее обнаружения.

Я уже упоминал о том, что полосы Боллинджера идеально сочетаются с дивером. Так как Bollinger Bands является трендовым индикатором, для определения отклонений нам понадобится любой из перечисленных ранее осцилляторов. Для определения дивергенций можно использовать гистограмму, как в разделах выше либо основную линию. Принципы дивергенции одинаково работают на любом инструменте поэтому вы можете использовать любой другой осциллятор, с которым вам работать наиболее комфортно. Стоп-лосс устанавливаем чуть выше ближайшего локального максимума (красная линия). Для фиксации прибыли будем использовать тейк-профит, равный двум стопам (зеленая черта).

Если происходит что-то серьезное, оно преодолеет дивергенцию любой силы, попутно перевернув рынок с ног на голову. Дивергенция, в сочетании с другими элементами стратегии, может дать точку входа для открытия сделки. Необходимо обратить внимание, что при использовании данного осциллятора, столбики гистограммы не должны пересекать нулевой уровень, при пересечении сигнал аннулируется. Больше информации по индикаторам в разделе «технический анализ графиков» на сайте Gerchik.com. Трейдеры используют различные индикаторы для идентификации дивергенции на Форекс.

К сожалению, в принципе, не существует понятие лучшего или универсального индикатора. Показывают дивергенцию и другие инструменты, вроде бы изначально не предназначенные для демонстрации данного явления на рынке. Опираясь на перечисленные факторы, изучим фон, предшествующий появлению этого сигнала. Ответ на этот вопрос кроется в принципах работы самого осциллятора. Как можно видеть, Divergence MACD не только находит расхождение, но и указывает направление для сделки, добавляя стрелку.

Помимо определения дивергенции можно встретить и другое понятие — конвергенцию. Различия между ними несущественные, однако стоит уяснить разницу между ними, чтобы потом не путаться. В техническом анализе существует большое количество различных шаблонов и повторяющихся моделей поведения цены, которые помогают лучше понять рынок.

И в контексте трейдинга имеется в виду расхождение графика цены и графика индикатора. Для более прибыльной торговой деятельности на бирже, трейдерам следует использовать дополнительные фильтры при поиске точек входа и выхода на графиках. Чем больше качественных фильтров будет использовать трейдер в своей деятельности, тем будет выше становится доходность его системы и собственных навыков.

Достаточно двух вариантов, идущих с последующим увеличением минимумов в сравнении друг с другом. Если на графике индикатора будет обнаружена бычья дивергенция, то, значит, высока вероятность появления восходящего тренда. Существует и бычья дивергенция или, как её ещё называют, конвергенция, то есть «схождение». Если в случае медвежьей дивергенции можно наблюдать расхождение максимумов, то в случае бычьей дивергенции это будет схождение минимумов. На графике цены появляется новый минимум ниже предыдущего, а у индикатора новый минимум будет выше предыдущего.

На самом деле их всего три, это обычные (они же классические или нормальные), скрытые и расширенные (они же обратные). Иными словами, на графике должны быть ярко выраженные два пика, направленные вверх или вниз. В таком многообразии немудрено запутаться даже профессионалу. Давайте поставим жирную точку и разберемся в этом “зоопарке” сигналов.

А дальше, как я уже писал выше, необходимо рассмотреть этот сигнал в контексте рыночной ситуации. Сейчас мы разберем конкретную рыночную ситуацию, и, уверен, вы меня поймете. Дивергенция этого класса является самым надежным сигналом. При ее появлении можно рассчитывать на резкий разворот цены и продолжительное движение.

Терпение и подтверждение сигналов — основные качества трейдера. Дивергенция инструмент отличный, но для достижения действительно хороших результатов его нужно подтверждать дополнительными инструментами. Как видим, пересечение действительно подтвердило дивергенцию и цена ушла в нужном направлении. Однако, зачастую возникает вопрос, когда же именно открывать сделку, дабы не получилось так, что сделка открыта слишком рано или поздно.

— вскоре, после появления расхождения, рынок разворачивается. 2) Стоп-лосс устанавливается на ближайшем уровне сопротивления или поддержки (в зависимости от типа открываемой позиции). 1) В длинные позиции (на покупку) входить нужно, когда стоимость демонстрирует медвежий тренд, а MACD – бычий, в короткую – при противоположных условиях. Time to trade На блоге Вы найдете статьи и полезную информацию, о том как зарабатывать на финансовых рынках по авторской стратегии. Лучшими настройками будут периоды с 9 до 21, как рекомендовал создатель индикатора. В терминале мт4 (мт5) устанавливайте стандартные значения – 5, 3 и 3.

Дивергенция считается проявленной, когда на графике цена достигает более высокого максимума, а осциллятор при этом не отображает более высокого максимума и формирует более низкий максимум. Это свидетельствует, что рынок ослабел и существует большая вероятность, что в ближайшем времени на рынке произойдет коррекция цены или разворот рынка. Необходимо наблюдать за минимумами в окне индикатора и на ценовом графике в поисках двойного дна, пусть и не в классическом исполнении, когда формируется один уровень поддержки. Индикатор на этом фоне не повторяет движение графика, продолжая обновлять минимумы, что очевидно на фоне замедлившейся цены. Здесь нужно отслеживать обновление минимумов на рынке и открывать позицию, когда индикатор перестанет подтверждать трендовое движение.

Ниже расположен рисунок, наглядно объясняющий выше сказанное. Конвергенция – зеркальная противоположность дивергенции, которая предвещает рост рынка. Для того чтобы четко найти правильную точку для выхода в сделку нам понадобится часовой валютный график, по которому мы будем торговать только в сторону скользящей средней.

Именно поэтому и возникает такое понятие как дивергенция. Расхождения в показателях индикаторов и движения цен могут стать особыми сигналами, призывающими трейдера к совершению эффективных сделок. Но такой инструмент для воздействия на качество операций появляется редко. По этой причине важно постоянно следить за движением рынка. Дивергенция в трейдинге отрабатывает себя в 90% случаев и является одним из самых стабильных и работающих сигналов на торговлю в техническом анализе.

Как я уже сказал, неявное расхождение – это всего лишь одна идея в трейдинге среди множества других. Для простоты понимания приведем примеры конвергенции и дивергенции в виде рисунков. Давайте подробнее разберем каждый из приведенных примеров.

При обновлении максимума или минимума позиции быков и медведей только укрепляются. Однако часто, когда продавцы или покупатели теряют силы, цена продолжает обновлять экстремумы по инерции. Разворот может произойти значительно позже когда участники рынка отдадут инициативу другим. На валютном рынке форекс индикаторы дивергенции раньше остальных видят теряющий силу тренда позволяя находить разворот.

Важно понимать, что не всегда подобные смещения свидетельствуют о перспективе совершения удачной или неудачной сделки. Иногда этот показатель просто поддерживает динамику рынка. Опытному трейдеру стоит научиться различать сигналы и их эффективность. Перед совершением сделок важно брать во внимание более «старший» таймфрейм валютной пары, по которой вы торгуете. Не стоит торговать против сильного импульса движения цены на нем. В рынок трейдеру необходимо зайти двумя позициями с равными размерами лота.

Дивергенция считается одним из самых важных торговых сигналов, возникающих при расхождении ценового графика с техническими индикаторами. Зачастую дивергенция говорит о том, что рынок на пороге разворота трендовой тенденции. При проведении графического анализа рынка Forex почти каждый трейдер использует его основные инструменты – индикаторы. Используются они для различных целей – для определения точек входа в рынок, для понимания направления движения на рынке, для определения точек выхода из рынка и т. Но не всегда поведение индикаторов сходится с поведением ценового уровня торгового инструмента. Когда происходит данное несоответствие, на рынке происходит дивергенция.

Скрытая медвежья дивергенция появляется тогда, когда ценовые максимумы снижаются, а максимумы осциллятора растут. На скриншоте выше цена демонстрирует обновление нижних максимумов, а стохастик — верхних максимумов. Перед нами классическая медвежья дивергенция, все указания на Put. Цена снова идет вниз и обновляет нижние максимумы, а вот стохастик обновляет верхние максимумы. Цена обновляет нижние максимумы при движении вниз, а осциллятор, напротив, стремится вверх и обновляет верхние максимумы.

У индикатора в этом случае будет обратная ситуация, и расхождение проявляется путем прорисовывания более низких пиков. Для того чтобы выявить дивергенцию, нужно смотреть на максимумы, или пики, графика цены и индикатора.Как известно, рынок движется вверх или вниз. Если рынок движется вверх, индикатор также движется вверх.

Само по себе такое расхождение не является 100% срабатыванием для заключения сделки, а предполагает наличие более серьезных основных сигналов, для которых расхождение станет лишь подтверждением. Бычья регулярная дивергенция возникает, когда ценовой график на медвежьем рынке формирует более низкие минимумы, а индикатор — более высокие. На ценовом графике EURUSD видны все более высокие максимумы, а в окне индикатора RSI — все более низкие максимумы. Следовательно, можно сделать вывод о наличии классической медвежьей дивергенции и последующем развороте цены вниз. Возникает нечасто, но позволяет найти точки входы и выхода из рынка, зная, когда изменится направление цены. Кроме того, это универсальный сигнал, который можно получить на разных индикаторах.

Это вызывает бычью дивергенцию между ценовым действием и индикатором Moving Average Convergence Divergence (MACD). Этот сценарий обеспечивает хорошую возможность для длинной позиции. Как вы видите, цена EUR/USD начинает расти сразу же после подтверждения бычьей дивергенции. Выше вы видите дневной график наиболее высоколиквидной пары Форекса — EUR/USD. В нижней части графика у нас находится индикатор MACD, который используется для обнаружения бычьей дивергенции. Обычные модели дивергенции используется для прогнозирования предстоящего разворота цены.

Поскольку эти приемы являются настолько распространенными в обычной торговле, данный вид дивергенции называется классической или же обычной дивергенцией. В основе других торговых систем, используемых трейдерами, порой лежит та же обычная дивергенция, просто трейдер не осмысливает в ней ее наличия. В этом руководстве мы поможем вам глубже понять приемы торговли, и вы будете определять дивергенцию в своих торговых стратегиях, наряду с применением других принципов торговли.

Зачастую дивергенция в трейдинге говорит о том, что в скором времени рынок завершит свое текущее движение, и направление цены сменится на противоположное. При появлении такого сигнала, это может быть простая коррекция, но зачастую она заканчивается сменой направления тренда. Этот вид дивергенции считается чуть более слабым, чем дивергенция класса А, однако игнорировать его не стоит.

MACD показывает формирование пересечений снизу вверх и сверху вниз скользящих средних в виде гистограммы в подвале графика. В расширенном типе образования в тренде два экстремума цены достигают одного уровня котировок. При этом уровень перекупленности (перепроданности) изменяется с левого пика к правому.

Расширенная дивергенция встречается реже и здесь направление движения цены на графике нужно смотреть по направлению индикатора. Если вверх, то покупка, если вниз, то соответственно продажа. На примере Вы можете видеть четкую расширенную медвежью дивергенцию. Основное отличие состоит в том, что во время формирования классической дивергенции наблюдаются серьезные отличия в показаниях индикатора и движения цены.

Для этого нам нужно подтверждение — какой-то метод, позволяющий отфильтровать ложные входы в дивергенцию. Пирожками мы уже торговали, давайте дивергенциями будем спекулировать. Давайте начнем с самого очевидного вопроса и исследовать то, что на самом деле представляет собой дивергенция и, что она говорит вам о цене.

В то же время, строить торговую стратегию исключительно на дивергенциях, было бы большой ошибкой. Как и все опережающие индикаторы, дивергенция часто бывает ложной. При этом применение сигналов дивергенции может качественно улучшить торговлю, повысить точность прогнозирования и сократить отставание. Индикатор MACD показывает схождение и расхождение скользящих средних, одна из которых быстрая, с минимальным периодом, другая — сигнальная, более сглаженная и медленная. Кроме этих двух линий на индикаторе отображается гистограмма, показывающая разницу между двумя кривыми. Чем больше расстояние между точками скользящих средних, тем длиннее столбец гистограммы.

По аналогии с представленными инструментами различают медвежью и бычью дивергенции RSI. Видно, как максимумы цены каждый раз все более низкие, а пики MACD, наоборот, растут. Ценовые минимумы, соединенные синей линией, на рисунке выше показывают новые более высокие значения. Следовательно, перед нами скрытая бычья дивергенция, которая говорит о продолжении тренда. Для определения тренда на рынке форекс лучше всего использовать простой индикатор Moving Average.

Если цена формирует новый максимум, то и на графике цены появляется новый максимум, подтверждая трендовое движение и показывая обновление экстремума. На приведенном изображении цена и показатель индикатора RSI расходятся, кроме того показатель индикатора находится в зоне перекупленности выше отметки 70%. Также, видно, что цена тестировала уровень 1,1900 и в дальнейшем закрепилась под ним пробив линию тренда и образовав сигнал дивергенции.

Дивергенция бывает не только на валютном рынке, но и на фондовом, товарно-сырьевом. К подобным случаям нужно быть готовым и не рисковать в сделке более 1-2% от депозита. Естественно, еще до входа нужно наметить уровень для выхода при неблагоприятном движении цены. Помните, что даже сильный сигнал может не отработаться, но ваш капитал должен остаться невредимым.

При использовании линии тренда так же важно уметь ее правильно строить. В нашем примере, для нисходящей тенденции линия начинается от первого максимума тренда до последнего самого высокого локального пика. В случае с бычьим трендом на предыдущем графике, был такой же подход, но только линия строилась по минимумам. На графике выше пример классической медвежьей дивергенции.

Так, например, индикатор при положительной дивергенции будет обозначать достаточно высокие максимумы во время падения котировок. Также будет работать и отрицательная дивергенция, только значения графиков и котировок будут ровно противоположными. Это несоответствие показателей индикаторов и графика цены. Данный инструмент включает в себя показатели двух минимум цены и двух значений для индикатора.

Взаимосвязь между графиком цены и индикатором будет казаться довольно неординарной… расширенной. Индикатор НЕ ВЫРИСОВЫВАЕТ двойной вершины, аналогичной графику движения рынка. При этом на графике осциллятора максимумы, соответствующие выбранным экстремумам цены понижаются, а расстояние между ними оказывается значительным. Дивергенция (точнее, конвергенция) образуется, когда снижающимся пикам ценового чарта соответствуют обновляющиеся максимумы осциллятора. Этот вид схождения/расхождения графиков также считают моделью, формирующей сильные торговые сигналы.

Еще один метод — подождать, пока линии осциллятора не просто окажутся в зонах перекупленности/перепроданности, но и выйдут из них. Стохастик сделал новый нижний минимум, а цена наоборот — верхний минимум. И кстати, обратите внимание на свечную комбинацию “Пинцет”. Хорошо когда дивергенция подтверждается свечными сигналами. Чем больше подтверждающих сигналов для дивергенции, тем лучше.

С обычной дивергенцией мы разобрались, теперь посмотрим на ее злого братика — дивергенцию скрытую. Не то чтобы она сильно секретная — просто такая дивергенция прячется внутри тренда. В данном материале представлен надёжно работающий советник, который работает в паре с индикаторами MACD и Stochastic Oscillator. Таким образом, в режиме реального времени — прорисовывается наличие дивергенций на графике. Этот вид дивергенции указывает нам на развитие постепенного разворота, что для самого трейдера не является хорошим условием для открытия сделок.

Поскольку дивергенция – редкое явление, даже обнаружение классического расхождения позволит вам неплохо подзаработать на рынке, ведь вы окажетесь у самых истоков тренда. Что до скрытого расхождения, оно будет помогать вам держаться тренда дольше и, соответственно, заработать больше. Одним из наиболее распространенных инструментов, используемых для выявления дивергенций, является индикатор осциллятор MACD. Главное правило при работе с этим индикатором – столбики не должны пересекать нулевой уровень. Как только происходит переход гистограммы из положительной области в отрицательную, или наоборот, сигнал аннулируется. Помимо классической или правильной дивергенции существует еще и скрытая.

Заходите в терминал и без регистрации, в пару кликов найдите дивергенцию и постройте свой личный торговый план. По аналогии с прошлым примером, стоп-лосс устанавливаем чуть ниже последнего локального минимума. Разобравшись с принципами анализа дивергенций, разберемся с их видами.

В рамках технического анализа эти понятия часто смешивают. Чтобы избежать путаницы, в материале все схождения и расхождения направления цены и технического индикатора названы «дивергенцией». Это даст больше шансов, что биржа демонстрирует изменение направления тренда. В расширенной медвежьей дивергенции действуют зеркально противоположные правила. Левый пик не выше максимума предыдущего правого, а находится примерно на одной ценовой отметке. Трейдер готовится открывать позицию в момент подхода к прошлой вершине.

MACD является хорошим автономным инструментом для торговли дивергенцией на рынке Форекс. При торговле с MACD, он может быть использован, для предоставления вам сигналов входа и выхода. Это график H1 пары USD/CHF показывает бычью дивергенцию между стохастиком и ценовым действием. Это создало возможность для выхода на рынок с длинной сделкой на 0.9242, как показано на изображении. Расположение стоп-лосса будет ниже минимума колебания, прямо под последней нижней частью рисунка дивергенции.

Вторая дивергенция вышла менее прибыльной, чем первая, и несла в себе больше рисков. И третья разновидность конвергенции, когда минимумы цены понижаются, а в окне индикатора они располагаются на одном уровне. В данном случае трендовые линии, строящие для обозначения расхождения, демонстрирует схождение, поэтому сигнал имеет другое название. Но в трейдерских кругах принято все схожие знаки называть дивергенциями, поэтому и мы не будем «пудрить Вам голову». Гистограмма индикатора МАСD при этом принципиально не должна переходить нулевой рубеж. Иначе говоря, график должен располагаться выше нулевой отметки, только тогда будет иметь место четкий и эффективный сигнал на продажу.

Прежде чем реагировать на дивергенцию и конвергенцию в торговле на валютном или фондовом рынках, нужно убедиться в том, что на рынке присутствует устойчивая тенденция. Принято считать, что дивергенция эффективна исключительно на больших таймфреймах, однако практика показывает, что неплохие результаты могут достигаться и на коротких отрезках. Определиться со своим оптимальным периодом может помочь тренировка на демо-счете. Дивергенция «В» является средней по силе разновидностью сообщения. Она может сигнализировать об ослабевании тренда и скорой его коррекции.

Чтобы выявить классическую медвежью дивергенцию, необходимо отслеживать максимумы цены на графике и индикаторе. Обычная (классическая) медвежья дивергенция имеет место, если цена на графике формирует более высокий максимум, при этом индикатор образует более низкий максимум. И вовсе не обязательно, чтобы на графике цены была серия более высоких максимумов, вполне достаточно, если сформировался один более высокий максимум относительно предыдущего пика. При формировании дивергенции возможно изменение направления ценового движения, и трейдер должен такой сигнал использовать для входа в рынок на открытие короткой позиции. Чтобы определить наличие расширенной бычьей дивергенции, трейдеру необходимо ориентироваться на минимумы цены на графике и индикаторе.

Понимание механизмов дивергенции позволяет получать прибыль даже в условиях медвежьего рынка, который может казаться начинающим трейдерам неблагоприятным. Важно различать истинную и ложную дивергенцию, а также уметь распознавать скрытые расхождения, которые свидетельствуют не о развороте, а об укреплении тренда. Для определения дивергенции достаточно одного проверенного осциллятора. Это опережающий индикатор, составляющий прогнозы на основе анализа средних значений за разные временные промежутки, поэтому его предсказания отличаются высокой точностью. Высокая волатильность — расхождение рыночной цены позиции с ее реальной стоимостью — в большинстве случаев сопровождается явлением дивергенции.

Для этого вовсе необязательно, чтобы была серия более высоких максимумов на графике цены (на рынке); достаточно увидеть один более высокий пик по сравнению с предыдущим. Если индикатор показывает дивергенцию, то это сигнал к возможному нисходящему движению, который мы можем использовать для открытия позиции на продажу. Для того чтобы выявить обычную бычью дивергенцию на форекс, мы должны смотреть на минимумы, или низы, графика цены и индикатора. Обычная бычья дивергенция возникает тогда, когда график цены вырисовывает более низкий минимум, а график индикатора – более высокий минимум. Подобно ранее сказанному, вовсе необязательно, чтобы это была серия более низких минимумов на графике цены; достаточно увидеть один более низкий минимум по сравнению с предыдущим.

Причиной этого является динамический характер стохастика. Тем не менее, поскольку сигналы могут более частые, многие из них могут быть ложными сигналами, которые должны быть отфильтрованы. Торговля дивергенцией — чрезвычайно эффективный способ торговли на Форекс. Причиной этого является то, что образовании дивергенции является ведущим сигналом. Это означает, что за моделью дивергенции следует фактическое изменение цены. Таким образом, трейдеры могут предвидеть и войти в сделку в самом начале нового развивающегося движения.

Классическая бычья дивергенция образуется в случае, если цена на графике формирует более низкий минимум, а индикатор – более высокий минимум. Торгуя на реальном рынке, можно пользоваться такими же линиями, соединяя первые и последние максимумы, минимумы. Особенно актуально это для новичков, а более опытные спекулятивные инвесторы могут идентифицировать дивергенцию на рынке без дополнительных инструментов анализа рынка.

Так как довольно часто именно он определяет начало хорошего тренда. Как вы уже успели заметить, — любая дивергенция, это сигналы на отскок (разворот тренда), в отличии от конвергенции — сигнализирующей о его продолжении. Итак, давайте рассмотрим заключительный вид дивергенции, — дивергенцию класса С.

В случае же скрытой дивергенции гистограмма индикатора между экстремумами переходит на другую сторону нулевой линии. В начале статьи мы увидели, что классическая медвежья дивергенция возникает в местах смены тренда с восходящего на нисходящий. Когда цена делает более низкий минимум, а осциллятор делает двойное дно, что дает сигнал о потере основного импульса.

Для выявления дивергенции нам достаточно найти на графике цены нашей купленной акции и максимальные или пиковые значения индикатора. Однако, осциллятор прозрачно намекает на то, что скоро возможен разворот. Цена обновляет нижние минимумы, осциллятор — нижние максимумы. Само по себе такое расхождение не является 100% срабатыванием для заключения сделки, а предполагает наличие более серьезных основных сигналов, для которых расхождение станет лишь подтверждением. Сама по себе скрытая дивергенция форекс формируется непосредственно на откате от текущего тренда.

Индикатор при этом формирует более низкий второй максимум. Расширенная бычья дивергенция свидетельствует о том, что цена на графике продолжает двигаться вверх и время открывать длинные позиции. Дивергенция – это ранний признак того, как рынок поведет себя в ближайшем будущем. Рынок в момент разворота достигает, как правило, своего пика и дивергенция дает знать, что рынок уже не имеет необходимой силы для продолжения движения в том же направлении. Такую дивергенцию на рынке идентифицировать намного сложнее, так как она свидетельствует не о развороте рынка, а о продолжении текущего тренда. Многие трейдеры даже не подозревают о подобном явлении, позволяющем получать сигналы для открытия коротких и длинных позиций.

Прежде чем реагировать, рекомендуется дождаться подтверждения со стороны других программ. Впрочем, этого правила стоит придерживаться и относительно сигналов класса «А». Именно поэтому рекомендуется их использовать на 1-часовых графиках и более.

Помимо классических случаев, существует такое понятие как “скрытая дивергенция”. Ее выявляют значительно реже и считают сигналом подтверждения текущего тренда. Скрытая медвежья дивергенция определяется при снижении ценовых максимумов и растущих пиках на графике индикатора. Следует учитывать сигналы других индикаторов, сетапы Price Action, уровни поддержки/сопротивления.

По мнению авторитетных трейдеров, которые торгуют на валютной бирже Forex уже не первый год, самыми удобными параметрами для MACD являются периоды 9;21;5. Это должно быть хорошей отправной точкой, с которой вы можете самостоятельно создать и начать тестировать методы дивергенции. На графике мы видим более высокие вершины, в то время как Стохастический осциллятор создает более низкие вершины. Стохастик состоит из двух линий, которые часто взаимодействуют друг с другом. В верхней и нижней части индикатора находятся две области — перекупленности и перепроданности.

Если же общий тренд направлен вниз — это указание на то, что он продолжится и дальше, причем, вполне вероятно, с удвоенными усилиями. Ранее мы познакомились с одними из самых популярных индикаторных классов в мире — осцилляторами. Для некоторых из них эта «вещь» вообще является чуть ли не однозначным сигналом как, например, для стохастика.

Скрытая медвежья дивергенция или скрытая конвергенция указывает всегда только на продолжение основного движения, то есть нисходящего. Наклонная линия на графике котировок строится по вершинам рынка. Если максимумы цены последовательно снижаются, то в подвале терминала видим последовательное повышение данных осциллятора. Если провести линию по пикам MACD, то она будет восходящей. В классическом техническом анализе уделяется много текстов именно дивергенции на форекс, много пишет он ней и Александр Элдер. Причем он выделяет и двойные дивергенции, и тройные дивергенции как самые мощные и сильные, способные развернуть рынок и подтолкнуть трейдера, торговать против основного тренда на рынке.

При этом, благодаря особенной конструкции MACD индикатор дает сигнал дивергенции как на гистограмме, так и с помощью скользящих. Классическая стратегия Двойных полос говорит, что если после направленного движения вверх был разворот и цена перешла в нижний красный пояс, то происходит разворот на медвежий тренда. Обратная ситуация с выходом в верхний пояс будет говорить о смене на бычий тренд. Стохастик – еще один популярный осциллятор, используемый для торговли с помощью диверов. Он состоит из двух линий, которые часто между собой взаимодействуют и по аналогии с RSI показывает перекупленность и перепроданность. Торговая Форекс стратегия с stochastic дивергенцией предполагает поиск схождений и расхождений по ценовым барам и основной линией индикатора.

В то же время индикатор MACD показывает на графике нисходящие движение. Забегая немного вперед, скажу, что рассмотренный дивергенция является классической простой, медвежьей. Какие же индикаторы для определения дивергенции форекс лучше использовать? Конечно, хотелось бы обладать каким-либо списком волшебных индикаторов, с помощью которых легко найти дивергенцию. Но ситуации на рынке редко похожи между собой, поэтому нужно постоянно думать самостоятельно и всё анализировать.

А ведь им просто надо переключить своё внимание с «волшебного» сигнала дивергенция на причину появления этого сигнала. Ну и еще одним подвидом выступает тот, где цена формирует два последовательно повышающихся максимума, а индикатор два подряд одинаковых. Сигнал для приобретения валюты появляется и классифицируется точно таким же образом. Ценовые показатели проваливаются, достигая новых минимальных экстремумов. А вот индикатор МАСD не отображает появление новых эстремумов, формируя для трейдера знак на приобретение, официально называемый конвергенцией. Расширенную дивергенцию можно наблюдать каждый раз, когда рынок начинает останавливаться во время своего трендового движения.

Сочетание этих дополнительных фильтров с расхождением показаний графиков будет эффективным сигналом стратегии торговли. Частным случаем двойной является тройная дивергенция, где возникают подряд три сигнала на вход. Это явление считается редким и надеяться на открытие позиции от третьего сигнала не благоразумно. Возьмем конкретную ситуацию на графике мт5 валютного рынка.

Конвергенцией или скрытой дивергенцией называется схождение цен на графике и в окне индикатора, что указывает на продолжение тренда. Бычья конвергенция возникает, когда цена при движении вверх рисует новые более высокие впадины, а индикатор образует более низкую впадину. Для примера я взял бычью дивергенцию на валютной паре EURGBP. Я сделал некоторую разметку графика для построения технического анализа. Горизонтальные линии — значимые уровни поддержки/сопротивления.

Скрытая дивергенция известна приблизительно 25%-ам форекс трейдеров, которые используют обычную дивергенцию. Расширенная дивергенция является также признаком продолжения тренда. Тем не менее, это мощный сигнал, который можно использовать в торговле. Дивергенция случается не так часто, однако, если это происходит, то обратите на это внимание. Классическая дивергенция поможет вам взять с рынка существенную прибыль, так как Вы войдете в самом зарождении тренда. Скрытая дивергенция поможет оставаться в направлении тренда дольше и взять профит больше, чем запланировано, так как укажет, что тренд продолжается.

Если индикатор показывает дивергенцию, то это сигнал к возможному восходящему движению, который мы можем использовать для открытия позиции на покупку. Это указывает на то, что рынок ослабел и что есть большая вероятность того, что в ближайшее время цена может развернуться. Это может коррекция или разворот рынка.Дивергенция в приведенном выше примере, называется классической «медвежьей» дивергенцией. Аналогичная ситуация может появляться и на падающем рынке. Если рынок обозначает более низкие минимумы, индикатор также отображает более низкие минимумы.

Этот мощнейший сигнал впоследствии реализуется как смена настроения рынка в пользу быков. Дивергенция формируется на графике, когда цена достигает более высокого максимума, но при этом используемый вами индикатор показывает более низкий максимум. Когда ваш индикатор и движение цены не синхронизированы, это означает, что «что-то» происходит на ваших графиках, и это требует вашего внимания. Для определения скрытой медвежьей дивергенции мы будем смотреть на пики свечей. Цена в процессе движения вниз формирует более низкие вершины, а MACD – более высокий максимум.

Теория теханализа утверждает, что модели схождения/расхождения одинаково хорошо работают на любых осцилляторах. Чтобы точно идентифицировать на графике схождение/расхождение и правильно интерпретировать соответствующее модели состояние рынка, необходимо понимать суть явлений. Наличие этих четырёх условий способно повысить качество входов в рынок и доходность торговой стратегии. Тем не менее, кроме указанных условия, каждый трейдер должен дополнительно добавлять фильтры в свою торговую стратегию, постоянно улучшая и совершенствуя её. Для удобства трейдеров, мы собрали все примеры в одном рисунке ниже.

RSI, который анализирует силу свечей, подтверждает это дивергенцией. Скрытая дивергенция имеет место, когда цена делает более высокий минимум, но осциллятор показывает при этом более низкий минимум. В восходящем тренде скрытая дивергенция возникает, когда цена достигает более низкого минимума, а осциллятор показывает более низкий минимум. Дивергенция может быть использована не только трейдерами, которые торгуют на разворот, но также может быть полезна и для трейдеров, следующих за трендом.

На картинке выше изображена расширенная бычья дивергенция по индикатору MACD. Ценовые минимумы располагаются практически на одном уровне (небольшие отклонения допустимы). Данный сигнал говорит о продолжении развития восходящего тренда. Определение дивергенции на Форекс – это расхождение в показаниях максимумов и минимумов графика цены с показаниями технического индикатора.

В зависимости от типа дивера, он может говорить как о развороте, так и продолжении тренда. Таким образом, у нас получится качественная торговая стратегия дивергенция на основе комбинации скользящих средних и осциллятора MACD. Далее для определения точки входа в рынок мы используем часовой график и торгуем только дивергенции в сторону скользящий. Многие трейдеры не пользуются им, так как он весьма не надежный. Перед тем как выбирать индикатор для торговли бинарными опционами в краткосрочном таймфрейме стоит знать несколько моментов, которые можно посмотреть тут.

Для использования в ТС построения можно проводить самостоятельно или установить в торговый терминал оригинальные индикаторы. Эта расширенная интерпретация поведения рынка указывает на то, что рынок продолжает идти в том же направлении. Возникает, когда на графике цены вторая впадина на уровне предыдущей, а на индикаторе вторая впадина существенно выше предыдущей. Если провести линии между впадинами, то на графике она будет ровная, на индикаторе – вверх. Это сигнал к возможному продолжению восходящего движения, который мы можем использовать для открытия позиции на покупку.

На графике с индикатором показания расходятся с верхним графиком. На скриншоте выше показан наглядный пример классической дивергенции. В заключении хочу отметить, что практическое применение дивергенции в условиях рынка является достаточно непростым занятием, для которого необходим определенный опыт. Для бычьей дивергенции данного класса необходимо дожидаться противоположных условий. То есть, по классике будет четко видно, что рыночный минимум серьезно отличается от того, что указывает нам осциллятор.

На графике есть две дивергенции, что дает нам возможность заключить две сделки. Первая из них является его способностью определить расширение рыночных условий, когда линии приближаются к перекупленности / перепроданности. Это когда цена создает более высокие вершины на графике, в то время как ваш индикатор дает вам более низкие вершины.

Индикатор Стохастик может быть использован для перекупленности и перепроданности. Однако, Стохастический осциллятор является отличным инструментом для нахождения дивергенции. Другой распространенный индикатор, используемый для торговли дивергенции на рынке Форекс, является стохастическим осциллятором.

Как правило, чем выше временные рамки, тем показания дивергенции сильнее. Вероятность разворота цены увеличивается, когда на нескольких таймфреймах наблюдается дивергенция между ценой и импульсом. На графике ниже с левой стороны мы видим восходящий тренд с двумя дивергенциями.

Либо же эти экстремумы должны находиться до пересечения с нулевой линией . Мы не можем сказать со 100% уверенностью, будет ли коррекция, насколько глубокой она окажется и приведет ли это к развороту. Да, качественный, да, с высокой вероятность положительного исхода. Но это всего лишь один из сигналов технического анализа. Увидев на графике дивер, не стоит бросаться к терминалу и открывать сделку. Необходимо понять, в каком контексте появился сигнал, посмотреть наличие подтверждающих сигналов.

На голом графике по одним лишь максимумам и минимумам трудно определить дивергенцию. Многие ошибочно считают, что дивергенция — исключительно разворотный сигнал. Важно разбираться в видах дивергенций и правильно их диагностировать. Классические говорят о развороте тренда, а скрытые и расширенные указывают на его продолжение. Необходимо учитывать, что эти сигналы могут формироваться в ряд один за другим.

Расширенная дивергенция может говорить о том, что рынок еще имеет достаточный потенциал для продолжения своего движения и, что консолидации пока еще не произойдет. Пунктирные линии помогают вам определить, находится ли второй минимум выше или ниже первого. Пунктирные линии помогают вам определить, находится ли второй максимум выше или ниже первого.

Если визуализируется медвежья расширенная дивергенция, то надо искать точку входа для продажи. Когда наблюдается бычья дивергенция расширенного типа, то трейдеры предпочитают покупать. Такое развитие событий предрекает продолжение существующего тренда.

Скрытая медвежья дивергенция проявляется тогда, когда рынок обновляет минимумы, но при этом осциллятор обновляет свои максимумы. Для определения бычьего расхождения скрытого типа нужно смотреть на минимумы графиков цены и индикатора. Когда цена на рынке в целом постепенно возрастает, на графике прорисовываются более высокие минимумы.

Возникновение расхождения такого типа обычно является предвестником стремительного разворота. «Медвежий» сигнал появляется в случаях, когда одновременно с новым ценовым максимумом индикатор демонстрирует понижение по сравнению с предыдущим пиком. Если на графике цены образуется новый минимум, а очередной экстремум осциллятора выше прошлого, значит, сформировалась конвергенция. Такое разногласие возникает тогда, когда рынок ослабевает, и индикатору недостаточно импульса для преодоления своего предыдущего максимума или минимума соответственно. А это является сигналом того, что с большой степенью вероятности в скором времени произойдет, как минимум, коррекция рынка или же разворот тренда.

Каждый индикатор дивергенции на форекс опирается на математический анализ. В роли инструментов дивергенции обычно используются осцилляторы, потому что они наиболее точно следуют за рынком. Например, когда рынок растет, то в стандартных ситуациях любой из вариантов MACD, стохастика или RSI также должен двигаться вверх. Любое отклонение от правила означает появление необходимых нам рыночных сигналов.

Изучая явление дивергенции, надо проанализировать конвергенцию, заключающуюся в схождении. Фактически это сигнал, появляющийся на фоне нисходящей тенденции, когда индикатор не подтверждает обновление минимумов, выполняя функцию предвестника разворота. Последовательное понижение минимумов на фоне поступательного повышения максимумов в окне осциллятора служит чётким сигналом для открытия позиции. Конвергенция считается сильной разворотной моделью и вкупе с другими сигналами помогает отыскать точку входа в виде классической фигуры, например такой как «голова-плечи». Если дивергенция и конвергенция используются правильно, то в первом случае трейдер будет получать бычьи сигналы, а во втором — медвежьи точки входа.

Единственное обязательное условие – выполнение «правила 5%». Кроме того, сила сигналов, формирующихся в зонах перекуленности/перепроданности возрастает. Дивергенция/конвергенция становятся сигналом о снижении заинтересованности трейдеров в поддержании текущей тенденции. Однако, трактовать его однозначно как разворотный – неверно. Поэтому его лучше использовать с другими инструментами графического анализа, например, историческими уровнями поддержки и сопротивления. Скрытая дивергенция в отличие от классической служит признаком продолжения движения цены в прежнем направлении.

При этом, ее появление указывает нам, что потенциально можно рассчитывать на глубокую коррекцию или полный разворот текущего тренда. Получается так, что рынок активно рос, но затем начал проявлять свою слабость, сигнализируя трейдеру, что самое время рассматривать продажи. В целом, могу сказать, что дивергенция на рынке является очень сильной закономерностью, которая отрабатывает себя наиболее часто. При появлении этого сигнала нужно быть готовым к изменению рынка и открытию длинных позиций.

Дивергенция — это предвестник возможного поведение рынка в краткосрочном периоде. Аналогично предыдущему варианту, дивергенция типа II (класса B) подразделяется на медвежью и бычью. Первая формируется в период роста цены актива, вторая – на волне падения. Модель также сроится по максимумам (медвежья) и минимумам (бычья) ценового графика и индикатора.

Тот, кто хочет пользоваться данным индикатором, обязательно должен учитывать дивергенцию на нем и графике. Класс A – самая сильная дивергенция, которая может быть. Более того, ее саме проще определить и именно она чаще всего встречается на графике. Для обоих случаев допустимо применять название «Дивергенция».

Более подробно о них читайте в статье «Дивергенция (divergence) – расхождение индикатора с графиком». На рисунке выше цена формирует второй более низкий минимум, при этом индикатор формирует более высокий минимум. Нельзя открывать позиции сразу при обнаружении конвергенции, так как это явление служит предпосылкой для разворота, но не даёт точки входа, позволяющей с наибольшей выгодой войти в рынок.

Опытные трейдеры даже разрабатывают свои советники по дивергенции и автоматизированные стратегии, проверяющие и подсвечивающие сигнал дивергенции при трейдинге. При работе с индикаторами типа MACD, вы могли не раз замечать, что индикатор выдав сигнал дивергенции не отрабатывает его, а наоборот, формирует еще один максимум или минимум. Самое распространенное мнение – списать такой сигнал на погрешность в показаниях, и закрыть позицию. Однако, часто бывает, что дивер не отменяется, а просто переносится на другое время. Обычно, мы оцениваем дивер не по всему действующему тренду, а лишь по его части. Иными словами, наш первоначальный сигнал, означает локальную смену тренда в рамках действия глобального.

Медвежий вариант свидетельствует о продолжении нисходящего тренда, а бычий — о нарастающей силе покупателей. Дивергенция (divergence) — это опережающий индикатор, информирующий о предполагаемом поведении цены торгового инструмента в краткосрочной перспективе. Непосредственно перед разворотом рынок информирует участников торгов об отсутствии прежней силы, дававшей ему энергию для движения в выбранном направлении. Глубже вникнуть в суть дивергенции можно, оценив термин через синонимы, такие как «разногласие», «отклонение» или «расхождение», также подойдёт «изменение направления». К сожалению, ответ они ищут, опираясь только на внешний вид этого сигнала.

Это означает, что на графике мы имеем подтвержденную бычью дивергенцию, которая обеспечивает возможность для длинной позиции по паре GBP/USD. Мы имеем бычью дивергенцию, когда цена делает более низкие основания на графике, в то время как ваш индикатор дает вам более высокие основания. После бычьего расхождения, мы вероятно увидим быстрый рост цен. Индикатор, который находит дивергенцию с использованием индикатора Стохастик. Сам индикатор Stochastic устанавливать не обязательно, но если прикрепите его, то на графике и на индикаторе будут отрисовываться линии дивергенции.

Очень часто бывают ситуации, когда тренд просто делает «откат», чтобы через некоторое время снова двинуться в прежнем направлении. Например, при растущем тренде цена может делать новые, более высокие максимумы, а индикатор — образовывать все новые, более низкие пики. Цена, тем не менее, движется в одном направлении, и двигаться она так может сколь угодно долго. Определиться с выбором точки входа в рынок нам помогут полосы Боллинджера. С помощью использования данного индикатора и дивергенции в тандеме можно с большой долей вероятности утверждать о скором развороте тренда. Расширенная дивергенция напоминает обычную дивергенцию, но в этом случае цена на графике формирует фигуру, похожую на двойное дно или двойную вершину.

Медвежья дивергенция просматривается обычно по вершинам большого движения на ценовом графике. Она может быть классической (ровной) и может иметь второй максимум немного ниже/выше предыдущего. Индикатор в этом время может не всегда вырисовывать подобно графику двойную вершину.

Кроме того, в интернете можно встретить много пользовательских индикаторов, которые автоматически будут указывать трейдеру на появление дивергенции, облегчая тем самым жизнь. На скриншоте мы видим два примера дивергенции с использованием индикатора MACD на часовом таймфрейме валютной пары EUR/USD. Дивергенция этого типа проявляется при нисходящем тренде и говорит о том, что цена скорей всего будет и дальше двигаться в рамках текущей тенденции.

Он четко показывает расхождение цены и показателя индикатора, что является прекрасным сигналом для открытия сделок на продажу. Конвергенция (англ. — схождение) — это сигнал для покупок, который возникает на графике, когда цена устанавливает новые минимумы, а индикатор не устанавливает их. Таким образом на графиках индикатора и цены происходит схождение, которое сигнализирует о высокой вероятности смены тренда в противоположную сторону. В момент движения цены по более высокому максимуму, а индикатор показывает вообще остановку движения (останавливается в предыдущей вершине, т.е делает двойную вершину). Для рынка Форекс характерны три вида движения — рост, снижение, флэт. Осцилляторы — это разновидность индикаторов, следующих строго за ценой во время тренда.

Дивергенция на форекс -явление постоянное и является одним из самых мощных элементов технического анализа. Минимумы на графике цены располагаются приблизительно на одинаковом уровне, напоминая двойное дно. Индикатор же показывает значительно более высокий второй минимум. Далее нам необходимо найти два пика цены, где одна цена будет чуть ниже, другая выше в идеале, но могут быть и равны. На индикаторе MACD под этими ценами найти обратное положение.

Использовать несколько осцилляторов можно для разных целей. Многие начинающие трейдеры пробуют свою торговлю именно с поиска дивергенций на рынке форекс и попытке торговать их. Причем большинство трейдеров в начале своей карьеры торгуют абсолютно все дивергенции, которые им встречаются на всех временных промежутках. При бычьей дивергенции мы смотрим на минимумы цены и индикатора RSI.

Если график показывает бычью расширенную дивергенцию, значит, нужно искать возможность для покупок, так как цены пойдут вверх. Удобство индикаторов RSI — в простоте, с которой вы можете проверить любой тренд. Чтобы получить ещё больше пользы от RSI, убедитесь, что умеете работать с графиком японских свечей. Определение дивергенции невозможно без применения опережающих индикаторов — осцилляторов. Наиболее подходящие инструменты для этих целей — Momentum, MACD, а также RSI.

Если же осциллятор и цена решили отметиться разными значениями — речь идет именно о дивергенции. На скриншоте ниже показаны две дивергенции во время продолжающегося восходящего тренда, но не одна из них не остановила тенденцию. Однако, цена никогда не ломала скользящее среднее значение (белая), и критерии скользящего среднего значения уберегли бы трейдера от убыточных сделок. Чтобы избежать торговых входов, которые не ведут никуда, я настоятельно рекомендую добавление скользящего среднего значения с 20-м периодам к Вашему графику. Когда вы видите дивергенцию, вы должны открыть сделку тогда, когда цена ломает скользящее среднее. Такой сценарий, гораздо более вероятно приведет к реальному развороту тренда, и вы можете избежать множества неправильных входов.

Это позволяет вовремя войти рынок и вовремя из него выйти. Также, дивергенцию хорошо использовать как фактор слияния при торговле Price action. Это позволит ему избежать важных критических моментов и не стоять против них. Классическая бычья дивергенция (точнее, конвергенция) I типа (класса А) рассматривается аналогичным образом, но на падающем тренде. На ценовом чарте основным элементом модели являются минимумы с последовательным понижением.

Медвежья дивергенция данного класса формируется тогда, когда рынок формирует новый максимум, а на самом осцилляторе наблюдается противоположная картина. В данном случае, рынок возвращается к своему предыдущему минимуму, но на самом осцилляторе мы можем видеть, что был обновлен новый максимум. Это явление, когда показания индикатора разнятся с текущим движением рынка.

График постоянно изменяется, а осцилляторы при этом движутся за ним. В статье рассмотрим осциллятор MACD (можно выбрать и другой, так как это касается личных предпочтений). Во-вторых, (повторюсь еще раз) рассчитайте объём сделки так, чтобы не потерять более 2% от вашего депозита. Каким бы сильным и верным не казался сигнал, а капитал нужно беречь. Сделок будет много, а капитал вам никто просто так не предоставит. В этом примере, естественно, нужно было покупать и рассчитывать как минимум на откат ко всему спуску, что и реализовалось.

Медвежий тип определяется методом поиска на графике пиков и вершин, которые расположены на одном уровне. Форма этих вершин не обязательно должна быть идентичной или классической. Также максимумы тоже могут немного отличаться, быть выше или ниже, но приблизительно на одном уровне. Притом на графике индикатора не появляется двойная вершина, как на первом рыночном.

Открытие ордеров при этом необходимо совершать не только в период достижения максимума, но и тогда, когда красная линия выходит из зоны гистограммы индикатора. Львиная доля новичков на валютном рынке начинают свою торговую деятельность именно с обнаружения дивергенций и попытках торговать их. При этом отмечается, что новички торгуют абсолютно любые знаки и сигналы, встречающиеся на их финансовом пути, на любых тайм-фреймах. И в торговле по этой стратегии есть уйма своих тонкостей, понять которые можно с опытом, а некоторым так и вовсе не суждено это осознать.

Один из моих самых любимых индикаторов на сегодняшний день – это индикатор RSI (Индекс относительной силы). RSI сравнивает среднее движение цены за определенный период. Кроме входа, трейдер может использовать эти сигналы для выхода из текущих открытых позиций на продажи. При соблюдении всех правил и рекомендаций скрытая дивергенция станет лучшим помощником для отслеживания трендов и вхождения в них для получения стабильной прибыли. Любой рынок является весьма организованной системой, а не хаотичным набором трендов и сделок.

Так же, как и первых два вида дивергенций, расширенную дивергенцию разделяют на бычью и медвежью. Классическую дивергенцию также разделяют на медвежью и бычью. Медвежья дивергенция указывает, что график цены перестраивается в восходящую тенденцию. Бычья дивергенция указывает, что график цены перестраивается на нисходящую тенденцию. Классическая (обычная) дивергенция наиболее часто встречается в торговом процессе. Иногда сигнал о дивергенции может растягиваться на продолжительное время, поэтому при неправильно открытой позиции трейдер может получить убытки.

Поэтому для описания несоответствия поведения графиков в большинстве случаев используется термин «дивергенция». Дивергенция и конвергенция, по сути, явления однотипные, просто с разной направленностью. На самом деле, это понятие, возможно, слышали как начинающие, так и опытные трейдеры неоднократно. Но далеко не все знают, что оно представляет собой и как им пользоваться на практике. При подтверждении сигнал рассматривается как бычий, модель продолжения восходящей тенденции. В зависимости от рыночной ситуации (читай, взаимного расположения достроенных линий на графиках) подразделяется на несколько классов (типов).

Для выявления дивергенции можно использовать любые индикаторы, которые тем или иным образом отображают волатильность на рынке. В статье мы подробно рассмотрим, что такое дивергенция и ее разновидности. Разберем способы обнаружения расхождений на графике с помощью технических индикаторов MACD, Stochastic и RSI.

Поэтому нужно получать подтверждение дивергенции с помощью других торговых инструментов и реакции рынка. Дивергенции на индикаторе RSI строятся по пиковым точкам сигнальной линии, как на графике выше. Часто дивергенции каскадируются, формируясь друг за другом.

Причина этого заключается в том, что цена должна быть в дивергенции с чем-то. Просто невозможно торговать дивергенцией, не имея дополнительного индикатора на графике. Поэтому возникает вопрос, какой индикатор или индикаторы лучше всего подходят для торговли дивергенцией? У нас есть скрытая бычья дивергенция, когда у цены есть более высокие основания на графике, в то время как индикатор показывает более низкие основания. С нашей ситуации, индикатор RSI показывает понижающие максимумы, когда цена — наоборот демонстрирует обновление новых вершин.

Прямая дивергенция указывает на разворот текущего на графике тренда. Обратная дивергенция – на продолжение текущего на графике тренда. Дивергенция является самым надежным торговым сигналом на финансовом рынке.

Поэтому в этот момент нужно быть очень предусмотрительными. Однако использовать сигналы дивергенции в своей торговой практике следует аккуратно. Иногда она вводит в заблуждение неопытных трейдеров, заставляя совершать поспешные действия. Расширенная дивергенция – это одна из разновидностей обычной контр-трендовой дивергенции. Вы увидите ее всякий раз в нижней части мощного движении рынка, в тот момент, когда рынок начинает задумываться о приостановке своего движения.

Во время скрытой бычьей дивергенции индикатор рисует более низкие цены, в то время как график цены двигается вверх, обозначая более высокие минимумы. Индикатор просто отображает небольшой возврат цены, предоставляя выгодную возможность для входа в покупки. Однако дивергенцию не рекомендуется использовать на низких ТФ (на 1-часовом ТФ и ниже), так как в этом случае появляется очень много ложных сигналов. Причём ошибка неправильного входа в рынок может обнаружиться не сразу.

Все трейдеры постоянно находятся в процессе становления себя как профессионального трейдера и постоянной доработкой своей торговой стратегии. Многие согласятся, что трейдеры постоянно обучаются на своих ошибках, рекомендациях других профессиональных трейдеров и через прочие источники обучения. Поэтому, важно отметить то, что использование только самих сигналов дивергенции и конвергенции в торговле не приведет к положительным результатам.

Из этого делаем вывод, что восходящий тренд начинает ослабевать, и есть значительная вероятность того, что движение цены может измениться в другую сторону (в нашем случае, вниз). Возможно, в этот день выходили какие-нибудь новости, но с точки зрения технического анализа, на лицо работа трейдеров, заходивших на пробой трендовой линии. После того, как этот бар закрылся, мы можем с уверенностью утверждать о появлении бычьей дивергенции (кстати, «Класса А»). Казалось бы, все верно, есть расхождение между показаниями цены и осциллятора. Обратите внимание на то, как проведена линия на MACD-гистограмме, а точнее на то, какие максимумы (минимумы) соединяет эта линия. Поскольку цена не является стабильной величиной, постоянно колеблется, вполне логичными являются ее движения то вверх, то вниз.

Скрытая дивергенция является сигналом продолжения тенденции, однако выявить ее значительно сложнее. Как и классическая дивергенция, она может быть сигналом к открытию длинной или короткой торговой позиции на рынке. Совсем необязательно, чтобы на графике была сформирована целая серия более низких минимумов. Вполне достаточно увидеть один более низкий минимум относительно предыдущего. Если сформировалась дивергенция, то мы можем использовать такой сигнал для входа в рынок на открытие длинной позиции. Описанная выше дивергенция носит название классической «бычьей» дивергенции.

Возможно, вы догадываетесь или вы, должно быть, являетесь одним из немногих, кто действительно знает, что представляет собой этот сигнал. Дивергенция является ранним признаком того, как поведет себя рынок в ближайшем будущем. В момент своего разворота рынок, как правило, достигает своего пика и дает нам знать о том, что он уже не имеет той силы, необходимой для продолжения своего движения в том же направлении. В целом, дивергенция в трейдинге относится к мощным и надежным инструментам технического анализа, позволяющим определить смену растущего рынка на падение. Сам я часто практикую стратегию торговли при дивергенции и ошибался все в нескольких случаев за все время заработка на рынке форекс.

Дивергенция в трейдинге возникает, когда показания опережающих индикаторов начинают расходиться с графиком котировок. Это расхождение может быть выражено в форме небольшого отставания или прямого противоречия, но всегда будет складываться из настроений участников рынка. Осцилляторы называют «опережающими индикаторами», так как они раньше, чем график цены, указывают на возможную смену текущей тенденции.

Существуют много видов дивергенций и одной из самых распространенных является контр трендовая дивергенция. Большинство трейдеров d той или иной степени владеют основами торговли против тренда. Эти приемы торговли являются чрезвычайно распространенными, а этот вид дивергенции получил название обычной или классической дивергенции.

Как же нужно торговать, в какую сторону, как определить её силу и какие тайм-фреймы подходят лучше всего. В данной статье мы рассматриваем стратегии поиска и торговли по дивергенциям на валютном рынке, необходимые для этого условия и индикаторы. Знакомим начинающих трейдеров с понятиями индикатором MACD и RSI, терминами конвергенции и прибыльностью этой стратегии. К примеру, двойная дивергенция – это когда на графике образуется сначала дивергенция в одном направлении, а за ней следует дивергенция в другом направлении. Если за второй дивергенцией образуется ещё одна, то такая дивергенция называется уже тройной. Расширенная дивергенция также сигнализирует о продолжении тенденции на рынке.

Благодаря этому, чтобы торговать на бычьей или медвежьей дивергенции, не требуется серьезно менять торговую стратегию. Трейдер, который полагается только на максимумы и минимумы в своем анализе движения цены, часто упускает важные подсказки и не до конца понимает динамику рынка. Даже если тренд может выглядеть «здоровым» на первый взгляд, он может терять свой импульс в то же самое время, если вы глубже проанализируете рынок. Чтобы прочитать бычью дивергенцию, нужно следить за движением цены актива и индикатора. К примеру, при медвежьем тренде цена актива будет устанавливать новые минимумы, а индикатор не сможет следовать за ценой и будет показывать более высокие значения. На примере сочетания MACD и Bollinger Bands стало очевидно, что для фильтрации сигнала дивергенции можно использовать не только трендовые линии, но и другие осцилляторы.

Он является наиболее удобным и эффективным осциллятором для этого дела, поэтому его популярность не удивительна. Разобрать сигнал в полном соответствии с ситуацией на рынке а данный момент. Внимательный трейдер увидит этот сигнал и 10, и 13, и 20 мая.

Обновление минимумов служит основным подтверждением того, что крупный участник удерживает свою позицию, но мы точно не знаем, когда он из неё выходит. Индикатор рынка даёт опережающий сигнал, информирующий о продолжении текущей тенденции. Надо просто наблюдать за максимумами цен на рынке для выявления дивергенции, сопоставляя их с обновлениями пиков в окне индикатора. Есть несколько видов дивергенции, и наиболее распространена контртрендовая, называемая также классической из-за сильного распространения в профессиональной среде. Однако есть ещё несколько разновидностей дивергенции на рынке, и, научившись их идентифицировать на графике.

В такие моменты на рынке Форекс, каждое импульсное движение становится меньше предыдущего. Знание этого постулата дает нам возможность определить дивергенцию даже без помощи индикатора. Увидев на ценовом графике, что новый максимум/минимум кривой уступает предыдущему, стоит задуматься о силе текущего тренда. Возникла вероятность того, что он уже исчерпался и в скором времени последует разворот. Естественно, что подобный сигнал никак нельзя причислить к надежным – даже дивергенция, обнаруженная с помощью осциллятора, подтверждается далеко не всегда.

Большинство трейдеров используют его за простоту и надежность. Весь список опережающих индикаторов находится в разделе индикаторы — осциляторы в Metatrader4-5. Все материалы на сайте носят исключительно информационный характер и не являются указанием к действию. Представленные данные – это только предположения, основанные на нашем опыте. Публикуемые результаты торговли добавляются исключительно с целью демонстрации эффективности и не являются заявлением доходности.

Особенно сильны эти сигналы при нахождении индикатора в зоне перепроданности или перекупленности. Таким образом, расширенная дивергенция сигнализирует о дальнейшем продолжении текущего тренда. Чтобы выявить медвежью дивергенцию, нам необходимо смотреть на пики графика цены и индикатора.

Сигнал можно дополнительно подтверждать перекупленностью или перепроданностью рынка, то есть выходом графика за зоны 30% и 70%. По рисунку видно, что индикатор MACD лучше рисует вершины и впадины, при этом угол трендовых линий больше, чем у других индикаторов. RSI показывает похожую картину с MACD, однако движения более рваные (возможно придется покопаться в настройках). Если взглянуть на стохастик, то увидим слишком частые движения от зоны перекупленности к зоне препроданности и наоборот, по данному участку графика.

«Бычье расхождение» может говорить о том, что нисходящий тренд утратил энергию и возможен разворот. Данное явление имеет название расхождение (дивергенция) или противоположный вариант — схождение (конвергенция). Соединив локальные минимумы в найденном паттерне, можно увидеть, что сигнальная линия имеет нисходящий наклон. Разбираемся что это и как правильно применять» подробно рассмотрены примеры дивергенции и конвергенции на базе «двойной вершины» и других фигур ТА. Затем на своем опыте создал авторскую торговую стратегию. Алгоритм показывает, что процент прибыли может достигать 80 процентов, а соотношение риск прибыли равняется 1к2 и более.

Все сообщения, формирующиеся в момент нахождения индикатора в одной из этих областей, считаются сильными. Уровни перепроданности/перекупленности присутствуют и на графике осциллятора Stochastic, поэтому он может использоваться аналогичным образом. Чтобы констатировать классическую дивергенцию, достаточно обнаружить расхождения на двух экстремумах. В некоторых случаях цена подтверждает свой тренд на следующем максимуме/минимуме, а индикатор продолжает «настаивать на своем». Когда цена обновляет верхние максимумы, а осциллятор нижние максимумы — это дивергенция в ее классическом виде, будь-то стохастик, RSI, MACD, CCI и сотни других осцилляторов.

Повышенная волатильность создает более выгодные торговые возможности в течение определенного периода времени. Обращая внимание на случаи сильной дивергенции, вы можете использовать уникальные торговые возможности, которые вы, возможно, раньше не замечали. Дивергенция является одной из моих любимых торговых концепций, потому что она предлагает достаточно надежные торговые сигналы. RSI остался в равновесной зоне и не подтверждает перепроданность.

Но также существует еще и бычья дивергенция, правильное название которой — конвергенция. Но в наше время, так сложилось, что и дивергенцию, и конвергенцию называют дивергенцией. Поэтому, если вы конвергенцию «обзовете» дивергенция, это не будет ошибочным, и вас обязательно поймут. С вашего позволения далее в статье я также буду и схождения, и расхождения называть дивергенцией. Что до конвергенции – это обычный сигнал, возникающий на низходящем тренде в момент, когда цена устанавливает новые минимумы, а на индикаторе нижний уровень выше предыдущего. По большому счету вся методология классического тех анализа сводится именно к решению этой задачи.

Классическая медвежья дивергенция появляется на бычьем тренде и предшествует развороту вниз. Ее легко определить в момент, когда максимумы осциллятора не обновляются вслед за ценой. После формирования медвежьей дивергенции нужно дождаться подтверждающего сигнала и только потом открывать короткую позицию. На графике выше изображен еще один пример работы с полосами Боллинджера. Синим кружком отмечен ранний сигнал на разворот, где кривая RSI вышла в зону перекупленности, а график цены остался в области полос индикатора.

Однако первая дивергенция полностью не оправдала себя, а вторая привела к последующему развороту рынка. Если мы посмотрим на график справа, мы увидим, что первая дивергенция случилась в середине движения, а вторая сформировалась на важном уровне сопротивления. Дивергенция присутствует только тогда, когда гистограмма, указывающая на импульс, возвращается к нулевой линии.

Если эта особенность наблюдается, значит, цена будет продолжать идти в прежнем направлении. Когда на графике имеет место скрытая бычья дивергенция, тогда цена будет расти. Индикатор индекса относительной силы (RSI) — один из наиболее надежных и прямолинейных способов выявления дивергенции. Его используют со свечным графиком для определения среднего направления движения цены на позицию за фиксированный период.